Torna alla lista

Paralleli storici: il 2023 come il 2008?

Ormai arrivati a oltre la metà del 2023 con le maggiori economie ed i mercati finanziari in buona salute, ci si è quasi stancati di domandarsi se arriverà o meno una recessione economica nei prossimi mesi.

02 Ago 2023

Giacomo Saibene, Ph.D., Portfolio Manager Team Equity

Se da un lato tanti indicatori macro-finanziari danno segnali piuttosto chiari di un prossimo rallentamento dell’economia, dall’altro sembra di aspettare Godot. Vorrei allora ingannare questa attesa con un esercizio di storia economica comparata: ripercorrere velocemente gli eventi che portarono alla Grande Recessione del 2007/09, per evidenziarne similitudini e differenze, a partire dal febbraio 2006.

Timeline della Global Financial Crisis

-

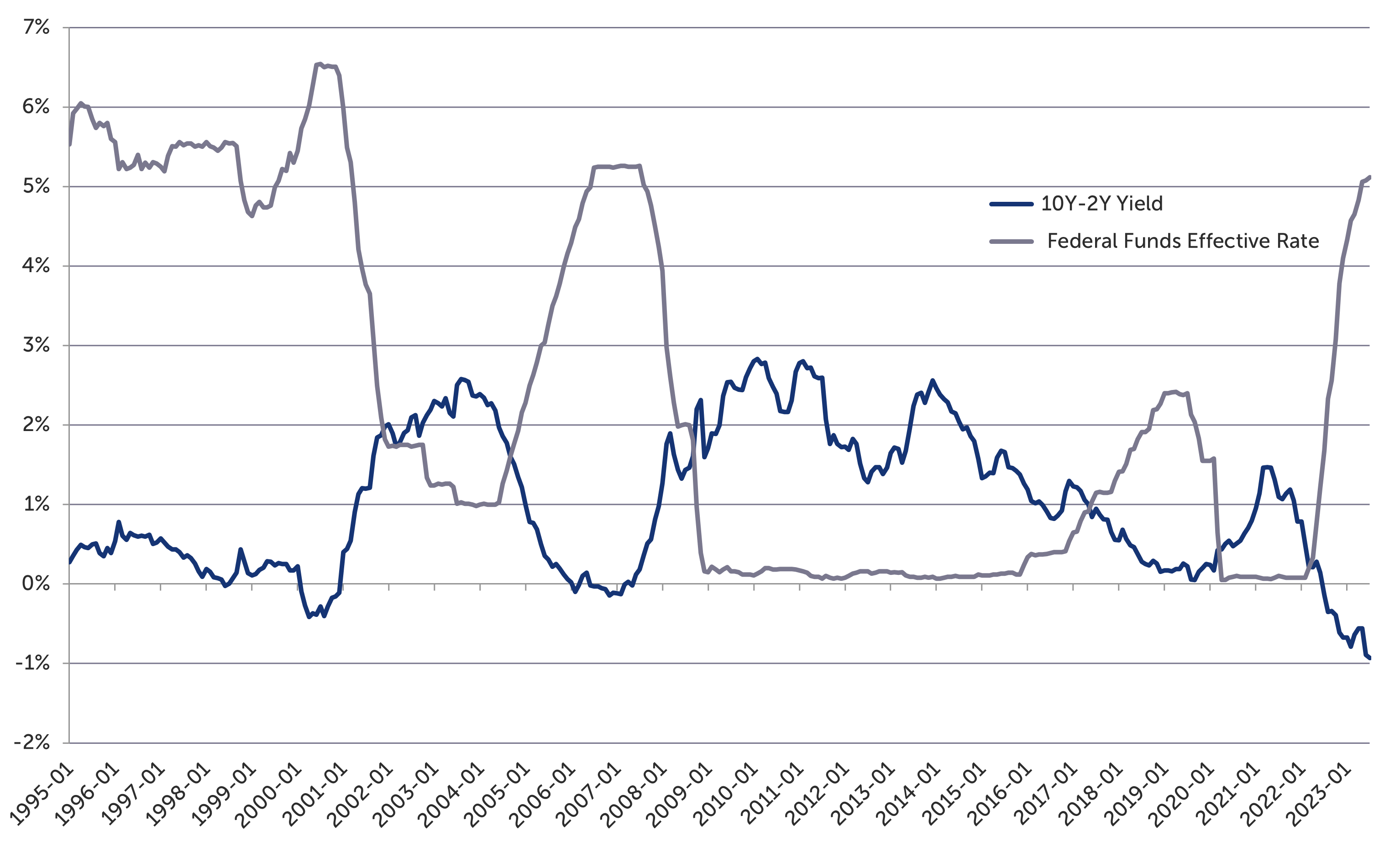

Feb 2006: primo segnale tecnico di recessione in arrivo con l’inversione della curva dei tassi 10-2Y, che rimarrà tale per quasi tutti i 16 mesi successivi;

-

Lug 2006: fine dei rialzi del tasso di sconto da parte della FED, con il tasso che rimarrà fermo al 5.25% per tutti i 12 mesi successivi. Il prezzo medio delle case USA raggiunge il suo massimo, dopo anni di continua crescita;

-

Feb 2007: primi significativi segnali di stress sia sul mercato dei beni durevoli sia sul mercato immobiliare: nei mesi successivi questo porterà a forti tensioni sul mercato e ad alcuni fallimenti di hedge fund e REITS legati ai mutui subprime, come il blocco delle redemption di tre fondi di BNP Paribas il 9 agosto 2007 (2.2$ miliardi di AuM);

-

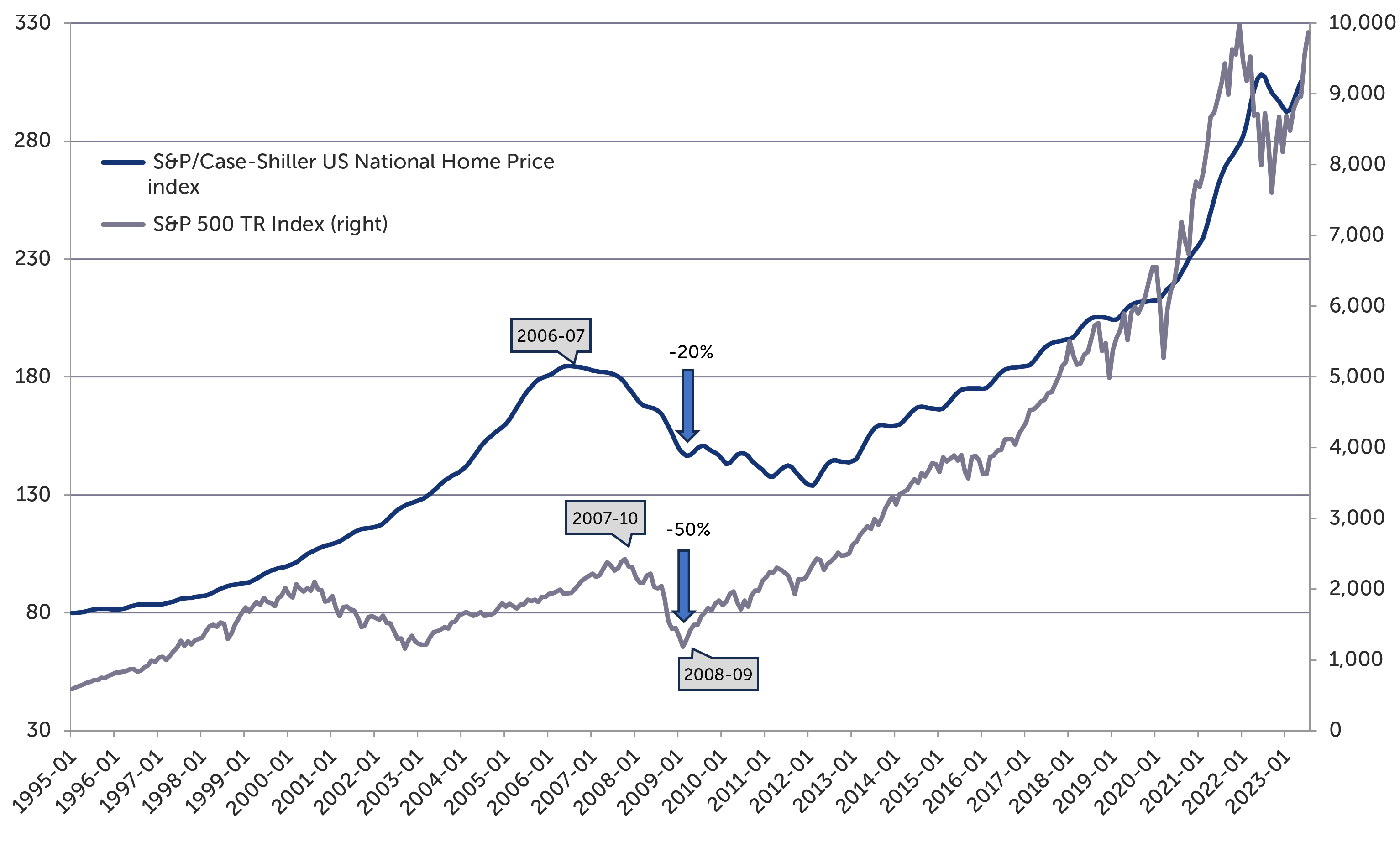

Set 2007: corsa agli sportelli della banca inglese Northern Rock. Inizia il processo di riduzione dei tassi di interesse da parte della FED. Il mercato del lavoro inizia a confermare i segnali di rallentamento: il tasso di disoccupazione passa dal 4.4% di maggio al 4.7%. Mentre i prezzi delle case sono circa -3% rispetto ai massimi dell’anno precedente, il mercato azionario continua a crescere, nella speranza di un miglioramento della situazione economico-finanziaria: l’indice S&P 500 raggiungerà il suo massimo in ottobre (+24% YoY);

-

Gen 2008: il 22 gennaio la FED riduce il tasso di sconto di -0.75%, con un intervento emergenziale, al seguito del deteriorarsi della situazione economica. Le borse registrano il peggior mese dal 2000 (-6% per l’indice S&P 500);

-

Mar 2008: la banca Bear Stearns si dichiara insolvente e viene forzatamente acquisita da JPMorgan Chase al prezzo simbolico di 2$ per azione (poi ritrattato a 10$ per azione). La FED effettua un nuovo taglio dei tassi di -0.75%;

-

Lug 2008: nonostante lo scenario economico continui a deteriorarsi, il prezzo del petrolio raggiunge un record storico: 147$ al barile. Invece i prezzi delle case e l’indice S&P 500 sono adesso a -11% e -16% dai loro precedenti massimi;

-

Set 2008: la banca d’affari Lehman Brothers fallisce. Il governo prende controllo di Fannie Mae, Freddie Mac e AIG. Il mercato monetario (money market funds) è prossimo al collasso: Bernanke chiede la creazione di un fondo da 700$ miliardi (Troubled Asset Relief Program) per ripristinare la liquidità nel mercato dichiarando "If we don't do this, we may not have an economy on Monday." Il Congresso tuttavia non fa passare la proposta al primo voto (29 settembre), ma soltanto qualche giorno dopo (1 ottobre), contribuendo ad alimentare lo stato di panico ed emergenza sui mercati;

-

Mar 2009: la recessione, che in realtà era già iniziata nel dicembre 2007, è ormai ufficializzata definitivamente. Le borse raggiungono il loro livello minimo: l’indice S&P 500 è a -51% dai massimi: il prezzo delle case (ora a -20%) continuerà a scendere fino al 2012, così come il tasso di disoccupazione continuerà a salire fino a ottobre 2009, quando toccherà un massimo del 10%. L’appena insediato presidente Obama fa approvare al Congresso un piano di aiuti fiscali da 787$ miliardi (American Recovery and Reinvestment Act). Dopo sei mesi di “buio economico”, le grandi banche americano riportano profitti nei loro conti trimestrali e i mercati finanziari iniziano il rimbalzo.

In questo lungo processo, durato due anni e mezzo, l’indice S&P 500 raggiunse il suo valore massimo nell’ottobre 2007, subito dopo la corsa agli sportelli di Northern Rock: 6-12 mesi dopo i primi segnali di stress e dopo la fine del ciclo di rialzi dei tassi. Nonostante il turbolento inizio del 2008, l’indice S&P 500 rimase relativamente stabile, da maggio a settembre 2008, seppur a -10/15% dai suoi massimi, così come il tasso di sconto della FED, che fermò la sua discesa e rimase stabile appena sotto al 2% per quattro mesi.

Nel primo anno non successe quasi nulla. Nel secondo (Ago 2007 - Ago 2008) vi furono eventi critici più importanti, che lasciarono i consumatori con un patrimonio (immobiliare e azionario) ridotto del -10/15% rispetto ai massimi precedenti. Ma è nel settembre 2008 che crollò tutto: in un contesto già molto fragile, con il mercato immobiliare in forte contrazione e una latente crisi del sistema di shadow banking, furono il fallimento di Lehman Brothers e il completo blackout dei mercati monetari a innescare definitivamente la Grande Recessione: una balance sheet recession, dove i consumatori fortemente indebitati videro il valore dei loro asset in continua discesa, al contrario del valore reale dei loro debiti, che causò una caduta della domanda aggregata molto consistente (tra il 5% e il 7.5% del PIL USA) e che non fu prontamente sostituita da una maggiore spesa pubblica.

Figura 1. Tasso di sconto della FED e differenziale 10Y-2Y.

Fonte: elaborazioni Quaestio su dati Fred. Dati a luglio 2023.

Figura 2. S&P 500 Total Return e S&P/Case-Shiller Home National Price Index.

Fonte: elaborazioni Quaestio su dati Fred. Dati a luglio 2023.

Ovviamente oggi ci sono importanti differenze rispetto a 15 anni fa: i prezzi degli asset sono sì minori rispetto ai loro massimi, ma senza eccessi, ed inoltre sono i titoli a reddito fisso ad aver subito il calo maggiore rispetto agli immobili. Alcune importanti banche sono fallite in seguito a corse agli sportelli (virtuali) generate da mark-to-market sfavorevoli degli asset, ma non vi è l’incertezza totale che regnava nel 2008 attorno alla valutazione dei titoli ABS e MBS e al settore finanziario ombra. Inoltre i consumatori hanno oggi dei bilanci migliori, con maggiori risparmi e minori debiti, grazie anche all’elevata inflazione degli ultimi mesi, così come i governi sono oggi molto più propensi a intervenire con stimoli fiscali rispetto al 2008: questo ha certamente avuto un ruolo nella recente dinamica inflattiva, ma potrebbe rivelarsi un’importante aiuto in caso di crisi. Si potrebbero probabilmente trovare moltissime altre differenze, ma ciò non toglie che alcuni ingredienti di recessione vi siano anche oggi: l’inversione della curva dei tassi, le condizioni creditizie sempre più stringenti, così come i segnali di contrazione che arrivano dagli indici di produzione manifatturiera in particolare.

Tuttavia, quello che (fortunatamente!) ancora manca è la presenza di un evento cruciale e scatenante di una crisi: nel 2008 questo fu il fallimento di Lehman Brothers, che innescò un senso di panico generalizzato che, tramite meccanismi di “acceleratore finanziario”, portò alla riduzione di prezzi, ricchezza e consumi. E’ stato come un enzima che innesca una reazione chimica: oggi ci sono già molti ingredienti sul tavolo, ma manca ancora l’enzima, il nostro Godot, e purtroppo non sappiamo se arriverà o meno.

Quali sono le lezioni che ricavo dal ripercorrere questi eventi? La prima è che, così come la politica monetaria produce effetti solo con lunghi e variabili ritardi, anche alle crisi serve tempo per svilupparsi. La seconda è che serve un evento cruciale e saliente per differenziare un banale rallentamento economico da una Grande Crisi. Come diceva l’economista Rudi Dornbusch: “The crisis takes a much longer time coming than you think, and then it happens much faster than you would have thought.”

Altre notizie

Importanti avvertenze legali

Comunicazione di Marketing.

Le informazioni contenute in questo documento sono a scopo esclusivamente informativo, di natura non pubblicitaria né promozionale. Il messaggio riflette il punto di vista di Quaestio Capital SGR S.p.A. ed è soggetto a eventuali modifiche. Non costituisce consulenza in materia di investimenti, sollecitazione al risparmio o collocamento di strumenti finanziari.

Copyright © 2023 Quaestio Capital SGR S.p.A. - Tutti i diritti riservati. È vietata la riproduzione totale o parziale del presente materiale senza previa autorizzazione scritta del proprietario del copyright.