Torna alla lista

Le opportunità di crescita nel mercato azionario giapponese

Il 2023 è stato un anno caratterizzato da rilevanti flussi di investimenti esteri in Giappone.

23 Ott 2023

Alessia Farini, Managers Selection & ESG

Infatti, da inizio anno stiamo osservando un trend piuttosto positivo sul mercato azionario giapponese: il Nikkei 225 ha realizzato una performance del 21,55% e ha raggiunto i massimi storici dal 1990, mentre il Topix ha raggiunto il massimo degli ultimi 33 anni con una performance YTD dell’20,74%.

Ma quali sono le motivazioni alla base di queste performance? Sicuramente la scommessa di Warren Buffett ha causato un effetto momentum sul mercato giapponese, ma non è l’unico fattore in gioco. L’attuale rally di mercato può essere attribuito ad una combinazione di elementi, sia di natura ciclica che strutturale, come il ritardo nella riapertura post covid, l’influenza dei titoli tecnologici, soprattutto sul Nikkei, la politica giapponese accomodante e la debolezza dello yen.

Tuttavia, un impulso fondamentale alla crescita del mercato giapponese proviene anche dalle iniziative recenti del governo, mirate alla riforma della corporate governance. Questo processo è in corso da diversi anni, con i primi passi intrapresi sin dal 2013, ma è stato proprio il recente slancio nelle iniziative ad avere un impatto rilevante sui mercati finanziari.

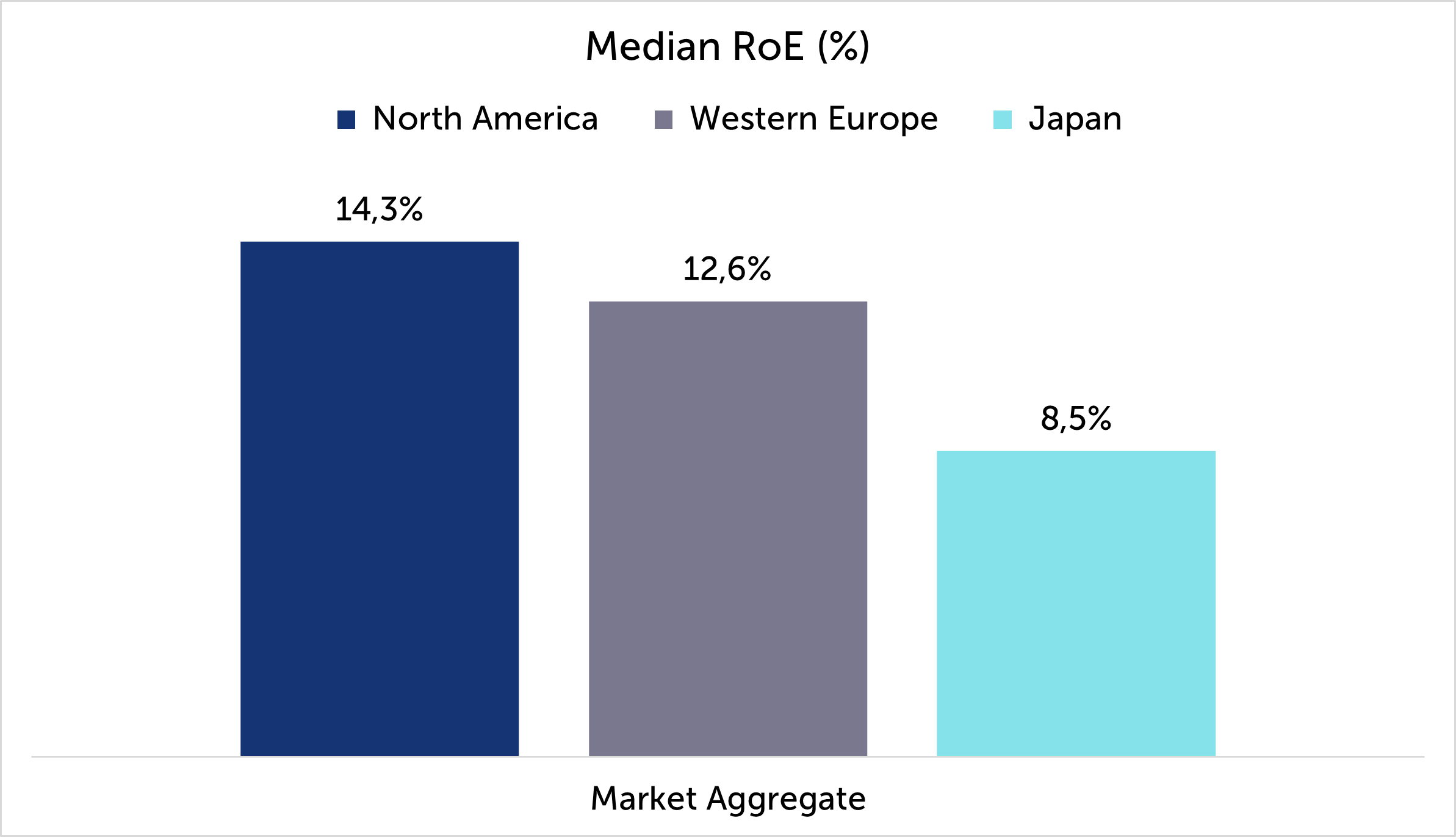

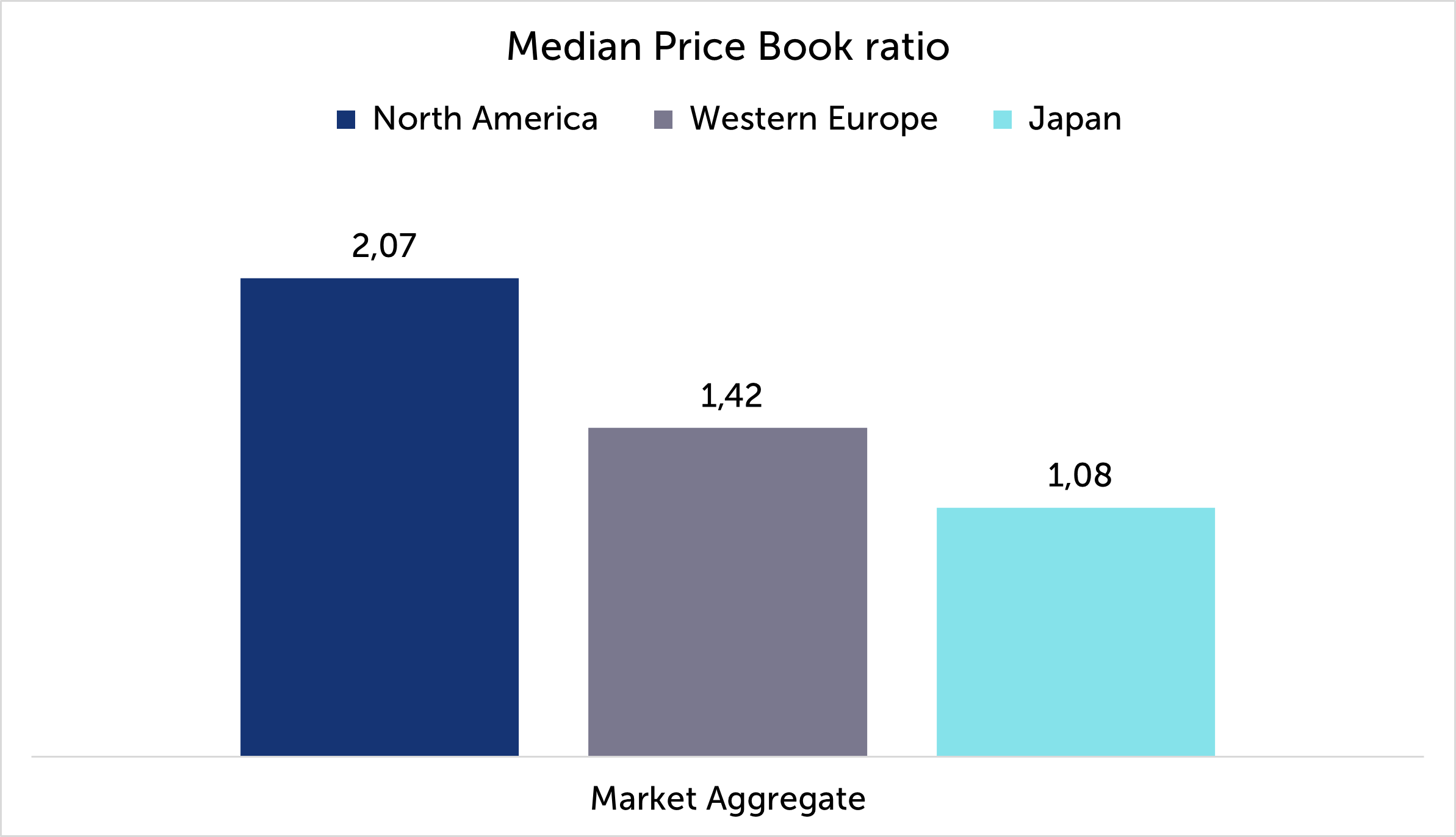

Nell'aprile 2022 la Tokyo Stock Exchange (TSE) ha convertito i precedenti 4 segmenti di mercato (First, Second, Mothers and Jasdaq) in 3 nuove sezioni: Prime, Standard and Growth. Al fine di migliorare l'efficacia della ristrutturazione del mercato, è stato istituito il "Council of Experts Concerning the Follow-up of Market Restructuring" con l’obiettivo di discutere ulteriori misure riguardanti gli sforzi delle società quotate per aumentare il valore aziendale, fra cui l’aumento dell’efficienza del capitale e del prezzo delle azioni. La TSE, in particolare, sta incoraggiando attivamente le società a valutare il prezzo delle proprie azioni e la loro capitalizzazione di mercato allo scopo di rendere pubbliche eventuali iniziative di miglioramento nel caso in cui il rapporto Price/Book Value fosse inferiore ad 1. Infatti, secondo la TSE, un valore inferiore a questa soglia potrebbe indicare che la società non è in grado di raggiungere un'efficienza del capitale superiore rispetto al costo del capitale sostenuto. Ed effettivamente, se osserviamo il mercato giapponese in aggregato, le società presentano un P/BV e un ROE inferiori rispetto al mercato europeo e statunitense.

Fonte: dati Factset, elaborazioni Quaestio. Dati al 12/10/2023

A marzo 2023, la TSE ha chiaramente espresso come, nonostante tale obiettivo possa essere perseguito nel breve termine tramite operazioni come il riacquisto di azioni proprie e l'aumento dei dividendi, essa si aspetti una crescita sostenibile e duratura fondata sulla ristrutturazione del portafoglio di attività e un programma di investimenti in ambiti come la ricerca e sviluppo e il capitale umano.

Le ragioni sottostanti al notevole interesse per le società giapponesi diventano quindi più evidenti, ma è importante interrogarsi su quali segmenti di mercato potrebbero offrire le maggiori opportunità. Se le società si impegnassero effettivamente a seguire l’appello della TSE, potremmo aspettarci una crescita maggiore, in termini relativi, delle società con un basso P/BV rispetto alle società con una valutazione più elevata. E, tendenzialmente, sono i titoli Value o le società di minori dimensioni che sono scambiati con valutazioni più basse in confronto, rispettivamente, ai titoli Growth o alle società più grandi e che quindi hanno maggiore spazio di crescita e miglioramento. Le opportunità potrebbero essere colte anche a livello settoriale, in particolare in quei settori che in genere presentano minori valutazioni, come il settore bancario, energetico, dei trasporti e della logistica o il settore immobiliare. Nonostante le indicazioni della TSE, diverse società hanno deciso di indirizzarsi verso la “strada più veloce” incrementando le loro valutazioni tramite la vendita delle partecipazioni incrociate e delle attività immobiliari non operative, utilizzando i proventi per attuare buyback e quindi incrementare il ROE e il P/BV (vedi il caso Honda e Citizen Watch). Questa tendenza potrebbe continuare, soprattutto perché la liquidità in Giappone ha continuato a crescere, dato che le aziende preferiscono trattenere gli utili piuttosto che versarli agli azionisti. Potrebbe quindi essere interessante identificare le società con partecipazioni incrociate, liquidità netta in eccesso e attività immobiliari non correlate alle loro attività di business, che avrebbero spazi di manovra per adottare strategie di breve periodo al fine di incrementare il loro valore.

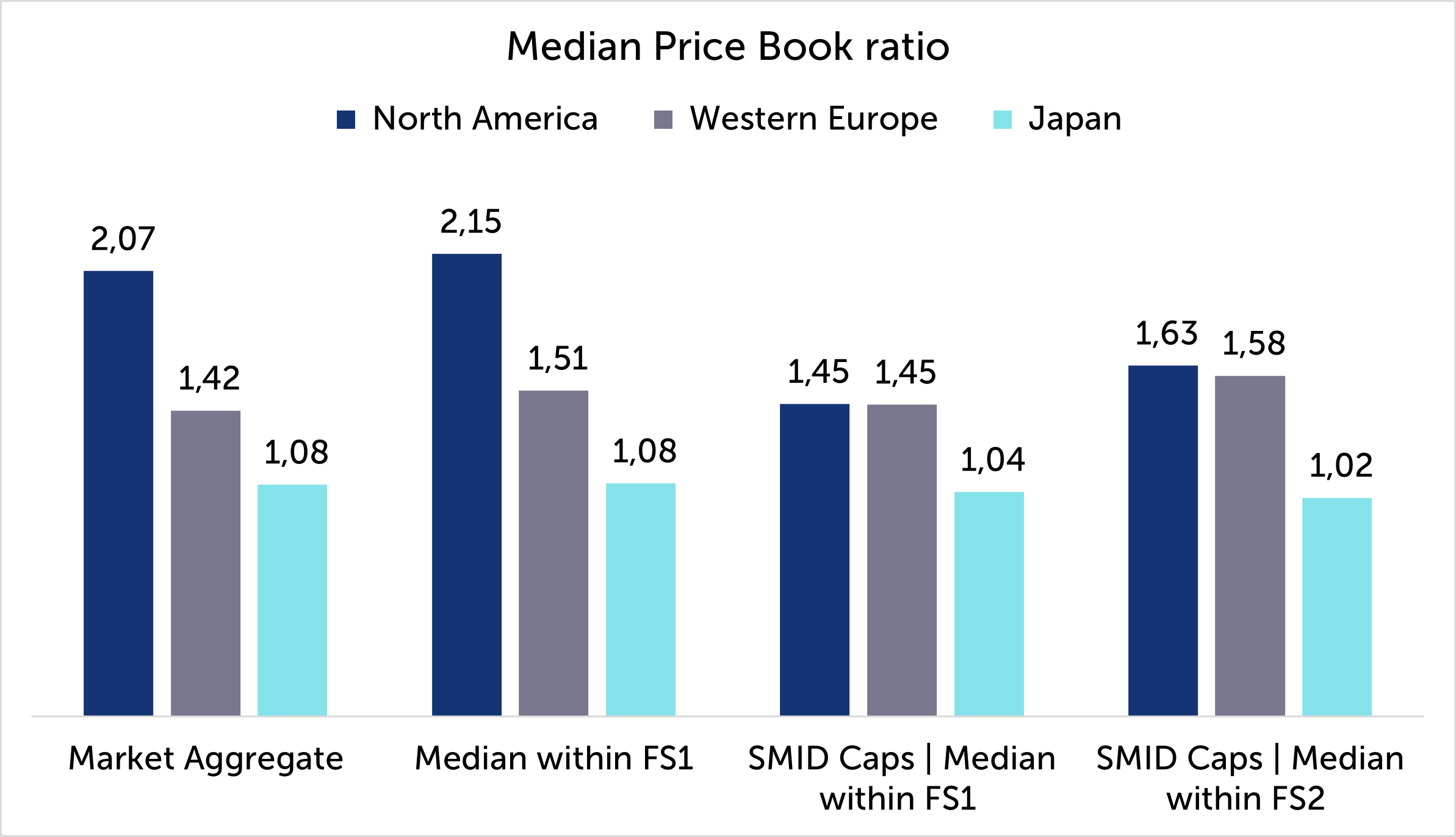

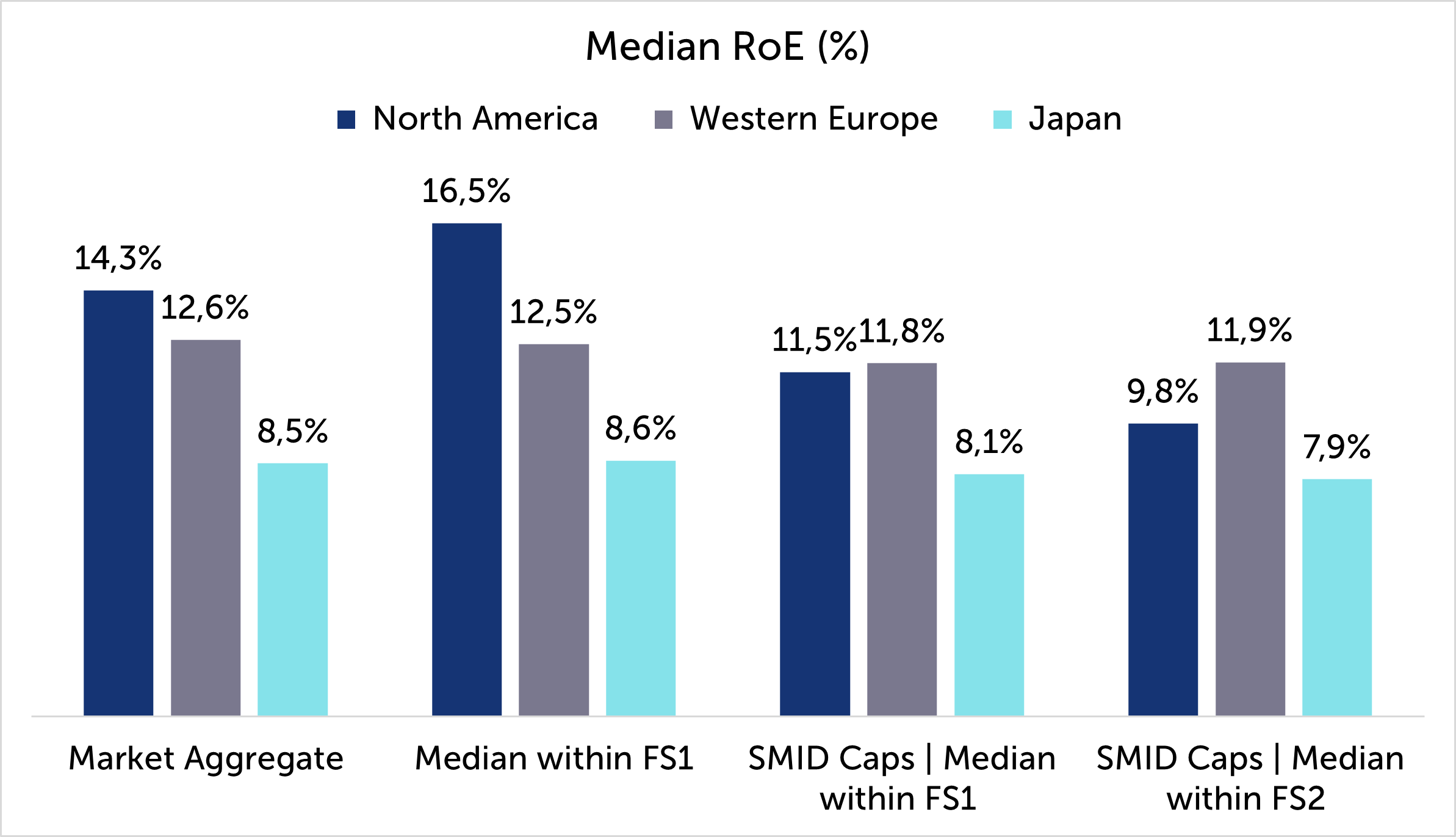

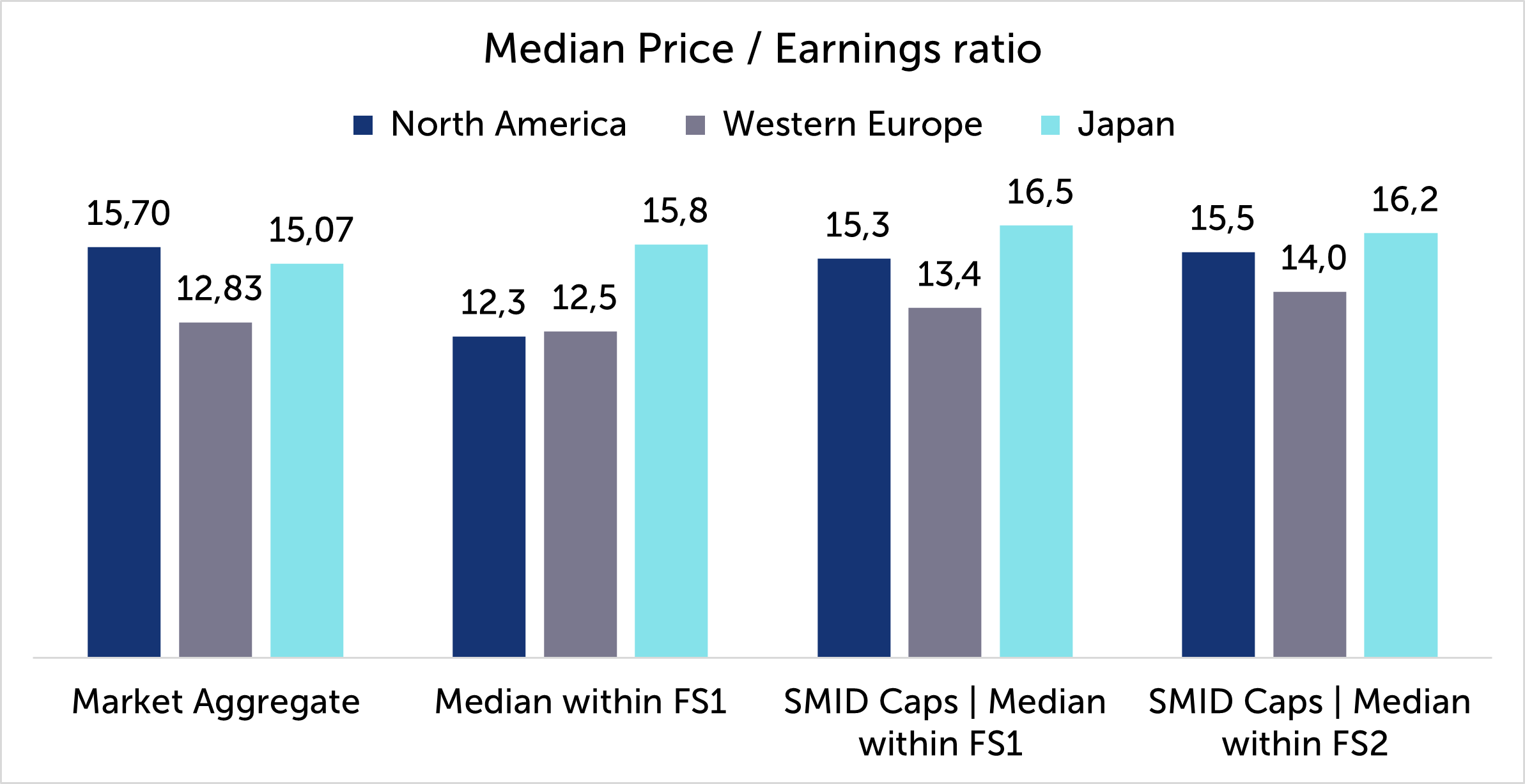

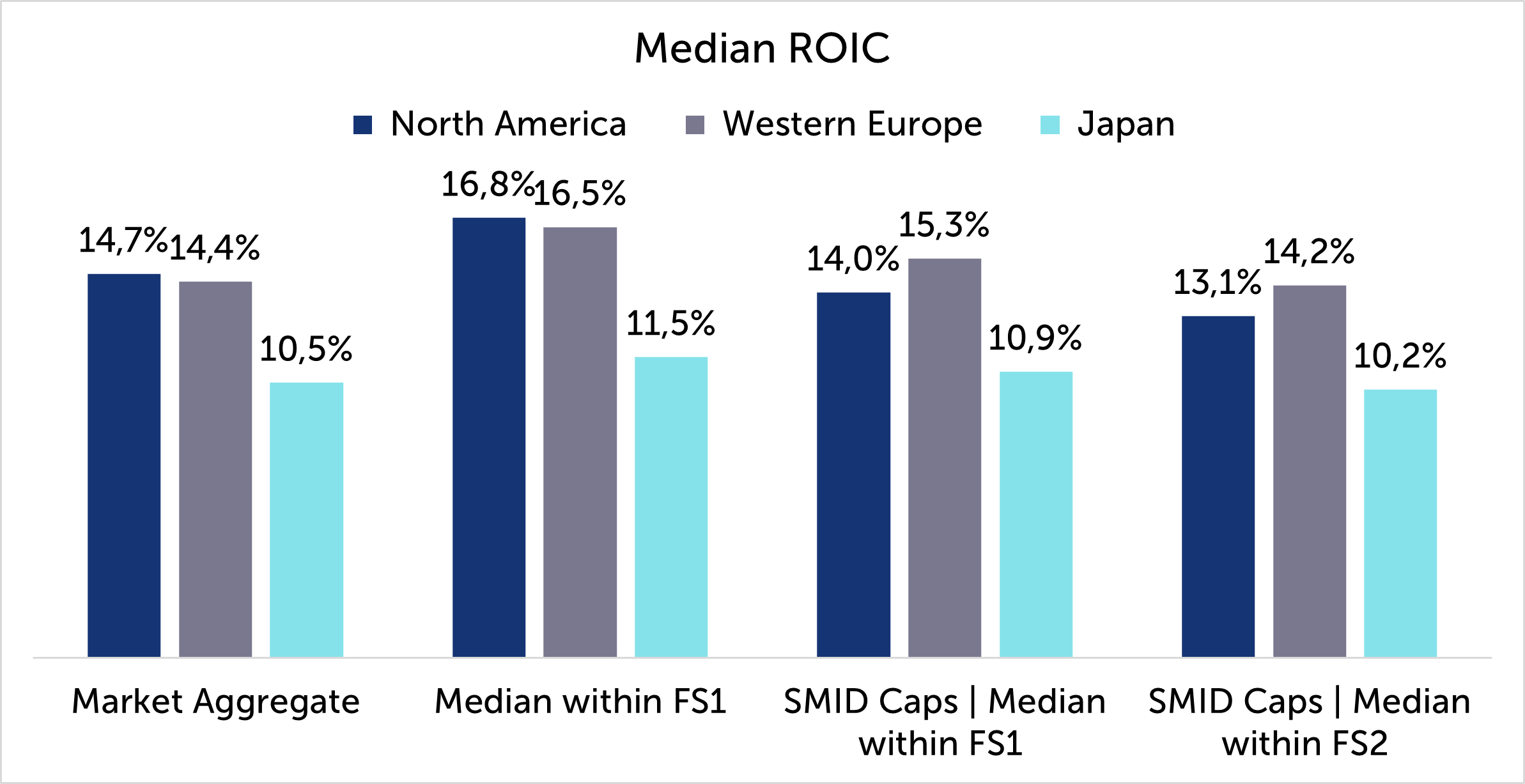

All'interno dell'iniziativa della TSE si aprono interessanti opportunità, ma è fondamentale prendere in considerazione diversi aspetti. Primo tra tutti, un altro fattore da tenere in considerazione è la composizione settoriale: è infatti noto che negli Stati Uniti i settori economici con maggior P/BV abbiano un peso relativo maggiore. Infatti, se in aggregato il P/BV degli Stati Uniti risulta essere significativamente superiore rispetto a quello europeo, isolando le differenze within sectors1 la differenza rispetto all’Europa è quasi nulla. Al contrario, le società giapponesi risultano avere una minore valutazione in termini di P/BV e un minor ROE anche isolando le differenze fra i settori. Secondo, il gap osservato nella valutazione delle società giapponesi tramite il P/BV, e quindi lo spazio di crescita, si riduce notevolmente osservando altre metriche finanziare (come il Price/Earnings o ROIC). Infine, il divario si assottiglia ulteriormente considerando la diversa dimensione delle società, dimostrando quindi l’importanza di effettuare analisi più approfondite nel momento in cui si intraprende una decisione di investimento fondata su questa logica.

Fonte: dati Factset, elaborazioni Quaestio. Dati al 12/10/2023. FS1: 20 settori. FS2: 127 settori. SMID Caps: 250 settori con fatturato minore di 5 Mld Eur.

Nonostante queste considerazioni, che meritano comunque una riflessione, è evidente che, soprattutto in alcuni segmenti di mercato, la minore valutazione delle società giapponesi permanga, insieme alle possibilità di crescita delle stesse. Il miglioramento della redditività a lungo termine richiesto dalla TSE richiede un cambiamento nei modelli di business e nella struttura dei costi, che si potrebbe concretizzare tramite attività più complesse come la ristrutturazione del portafoglio aziendale o un programma di investimenti in beni tangibili e intangibili. D’altra parte, le “strategie di breve periodo” sono attività più facili e veloci da implementare, e potenzialmente accessibili da una platea più ampia di società.

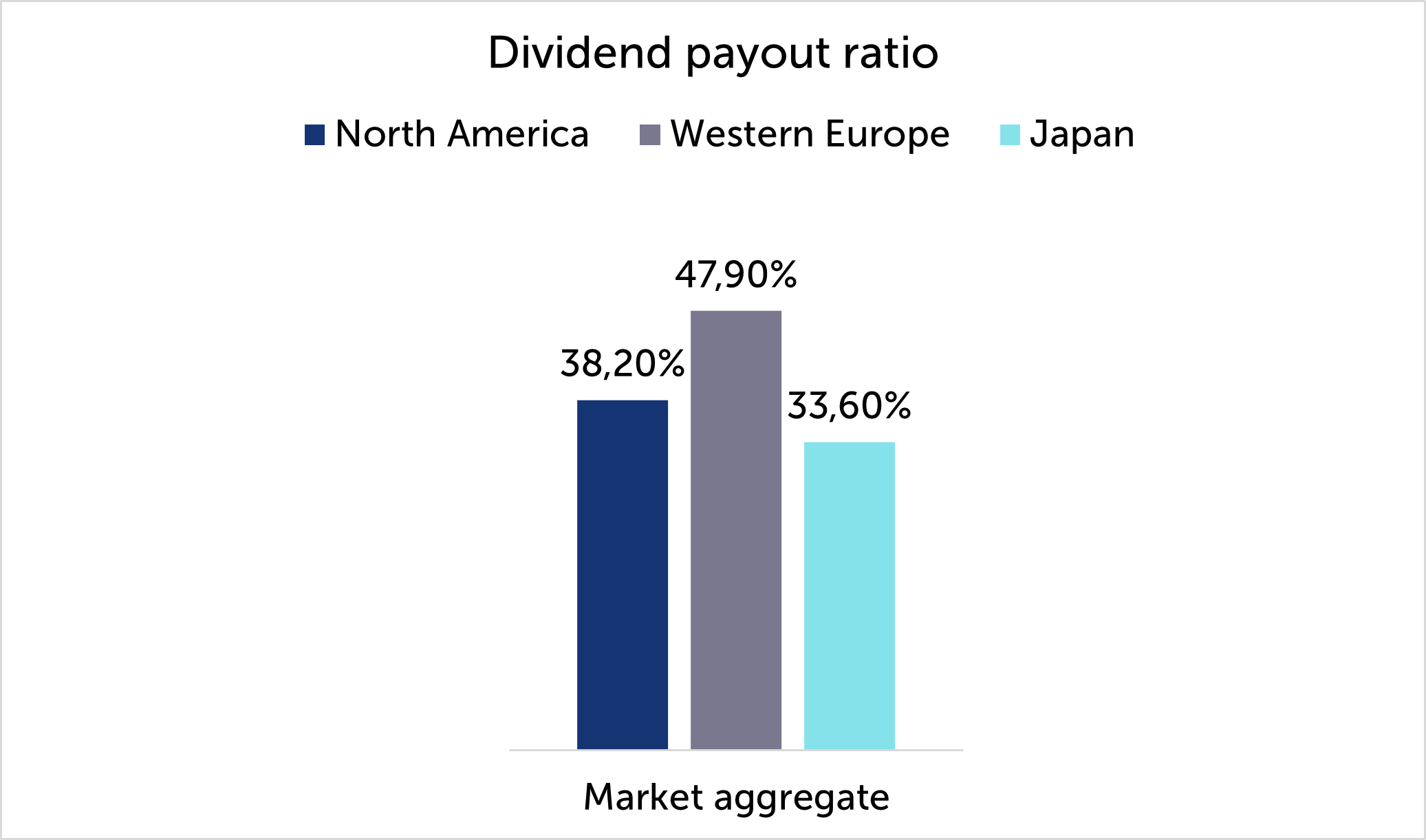

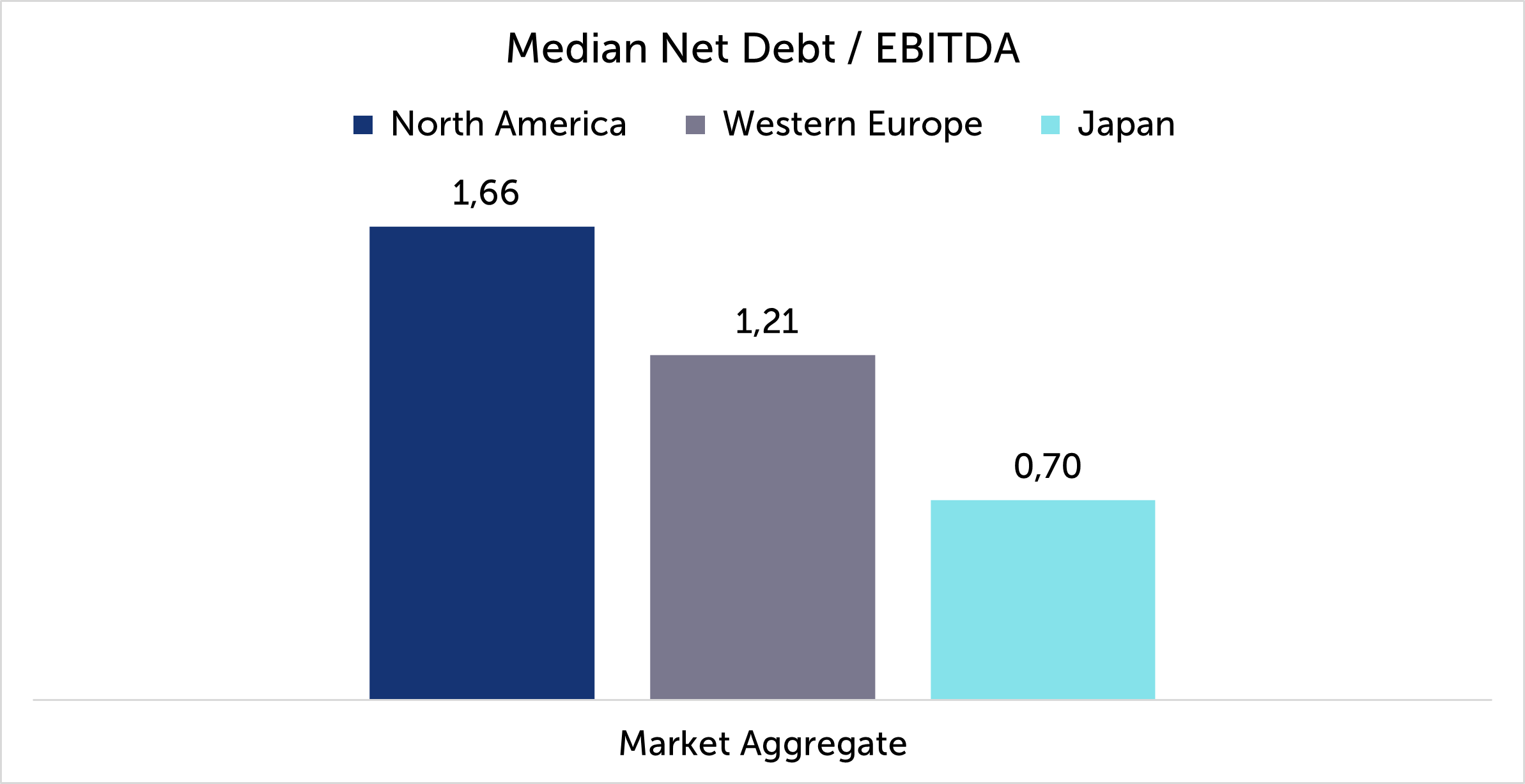

Fonte: dati Factset, elaborazioni Quaestio. Dati al 12/10/2023

L’attuale situazione finanziaria delle società giapponesi sembra lasciare spazio alla realizzazione di entrambe queste attività. Infatti, la maggior parte delle società giapponesi è caratterizzata da un’elevata liquidità in bilancio, oltre ad un minor livello di leva finanziaria in confronto alla media europea e statunitense. Queste evidenze mostrano quindi la possibilità di perseguire una strategia di ottimizzazione finanziaria, ma sorge la questione se sia altrettanto possibile implementare un'efficace ottimizzazione operativa. Una crescita sostenibile e di lungo periodo infatti può essere realizzata da quelle società che, oltre ai requisiti finanziari, dimostrano di avere una serie di requisiti strutturali come una solida struttura organizzativa o processi aziendali strutturati, che potrebbero essere colti, ad esempio, tramite il dialogo diretto e l’interazione con le società stesse.

Complessivamente, la combinazione di elementi ciclici di breve periodo e le trasformazioni strutturali di lungo termine richieste dalla TSE potrebbero delineare un panorama promettente per gli investimenti nel mercato azionario giapponese. Dalla richiesta della TSE, infatti, il 13% delle società ha già iniziato a rendere pubbliche le iniziative adottate e l’11% intende farne disclosure nei prossimi mesi. Nelle nostre gestioni multi-asset è presente un'esposizione a questa asset class che riteniamo possa portare a delle nuove opportunità di crescita.

1Considerando 127 settori secondo la classificazione di Factset

Altre notizie

Importanti avvertenze legali

Comunicazione di Marketing.

Le informazioni contenute in questo documento sono a scopo esclusivamente informativo, di natura non pubblicitaria né promozionale. Il messaggio riflette il punto di vista di Quaestio Capital SGR S.p.A. ed è soggetto a eventuali modifiche. Non costituisce consulenza in materia di investimenti, sollecitazione al risparmio o collocamento di strumenti finanziari.

Copyright © 2023 Quaestio Capital SGR S.p.A. - Tutti i diritti riservati. È vietata la riproduzione totale o parziale del presente materiale senza previa autorizzazione scritta del proprietario del copyright.