Torna alla lista

Investment Insights - Momentum Saga - Episodio V

Nel precedente articolo sul momentum abbiamo cercato di spiegare l’anomalia del momentum basandoci sul premio al rischio.

16 Apr 2024

Oscar Soppelsa, Portfolio Manager Team Equity

In questo articolo approfondiremo invece il momentum come un fenomeno che riguarda direttamente non solo i settori ma persino i fattori di rischio.

Momentum settoriale?

Abbiamo visto che le spiegazioni del momentum basate sulle distorsioni cognitive e i bias comportamentali sostengono che i passati vincitori battono i passati perdenti sulla base di una valutazione errata dei singoli titoli dovuta a reazioni insufficienti o eccessive. Tuttavia, se questi effetti specifici delle singole aziende non fossero tra loro correlati, gli investitori razionali potrebbero trarre profitto da un arbitraggio attuato per mezzo di un vasto portafoglio long-short che alla lunga eliminerebbe il momentum dal mercato. Inoltre, il mispricing specifico di un singolo titolo azionario non risponde alla domanda sul perché i titoli vincitori e perdenti del passato si muovano insieme nel futuro e sul perché il momentum si sia verificato, né sul perché il momentum debba essere una fonte di premio al rischio per l’intero mercato azionario. Come ha osservato John Cochrane nel 20111 : "[…] perché tutti i titoli momentum dovrebbero salire e scendere insieme il mese successivo, proprio come se fossero esposti a un rischio sistematico e pervasivo?".

Evidenze contrastanti hanno cercato di collegare il momentum ai settori industriali anziché ai singoli titoli, eppure la direzione di indagine più sorprendente è che non sia una dinamica settoriale a generare il momentum2, quanto gli analisti finanziari che danno copertura alle imprese: questa sarebbe la reale misura con cui catturare le connessioni tra i titoli azionari, non il settore di appartenenza. In pratica dobbiamo misurare la “similarità” tra aziende non sulla base del settore in cui operano ma sul fatto che siano attenzionate dagli stessi analisti; con questo stratagemma noteremmo che un gruppo di imprese coperte dai medesimi analisti avrebbe una maggiore probabilità di sviluppare effetto momentum. Questa è la conclusione: vi è un solo effetto di spillover dominante che guida il momentum, ovvero quello che si verifica perché gli analisti con un'attenzione necessariamente limitata trasmettono lentamente le nuove informazioni passando da un'azienda all’altra tra quelle a cui danno copertura3.

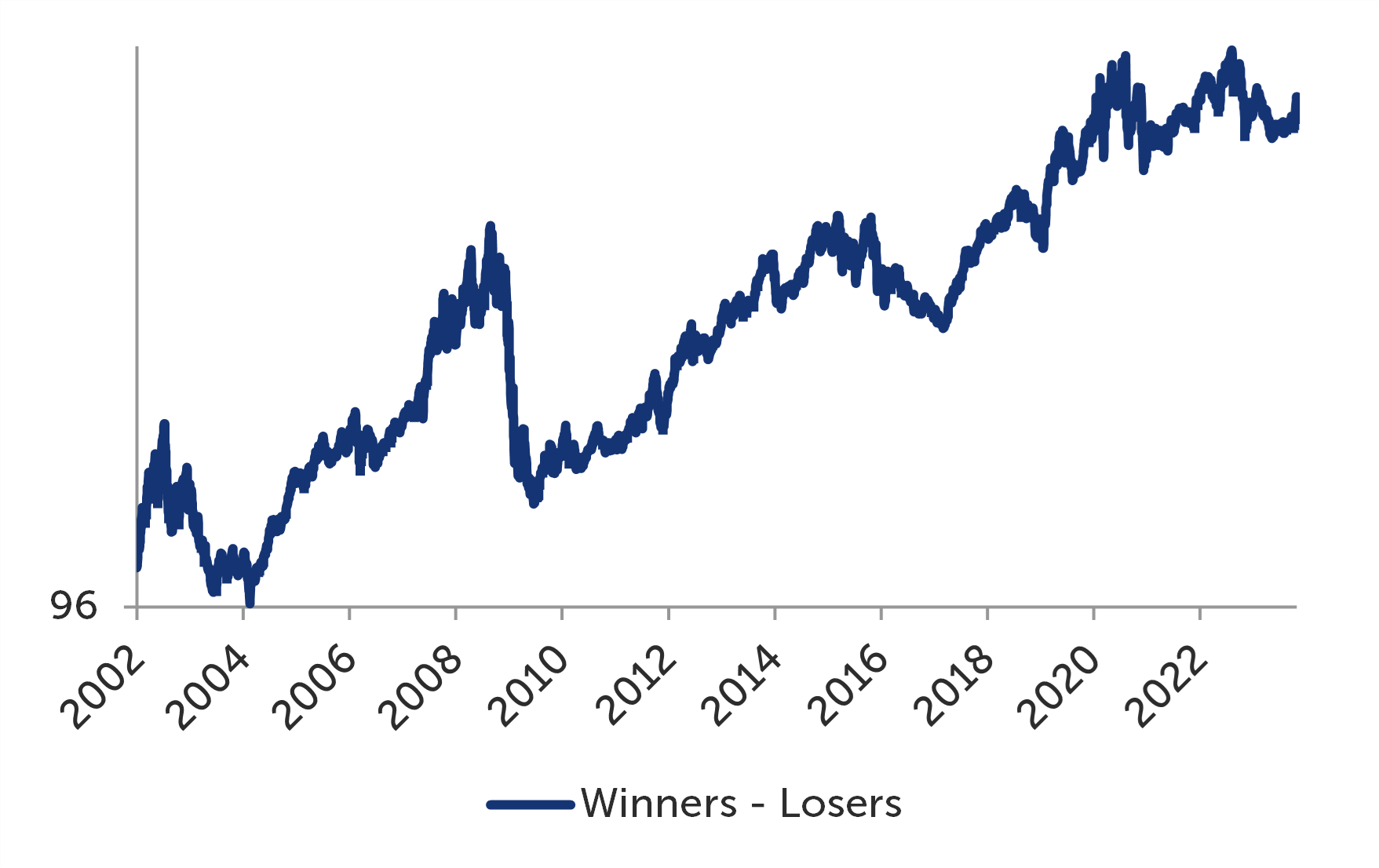

In Figura 1 abbiamo ugualmente voluto testare l’effetto momentum settoriale “canonico”: abbiamo considerato 128 diversi settori industriali globali tramite indici aggregati rappresentativi della capitalizzazione di mercato; successivamente, abbiamo applicato la definizione classica del momentum per dividere a metà i settori industriali e costruire un portafoglio long-short ribilanciato ogni mese che investisse nei settori a maggiore momentum vendendo allo scoperto i titoli dei settori a minor momentum. I risultati sono interessanti (nel nostro caso in media ogni anno i settori vincenti superano di poco più del 2% i settori perdenti) e tradiscono la presenza di una possibile anomalia col consueto pattern di reversal. In sintesi, negli ultimi 22 anni anche per prevedere quali settori sarebbero rimasti sulla cresta dell’onda e quali no nel mese successivo sarebbe stato possibile affidarsi al momentum.

Figura 1 Performance storiche del momentum tradizionale applicato a indici settoriali globali: rendimenti cumulati su 12 mesi, saltando 1 mese tra periodo di formazione e periodo di detenzione. Portafoglio long-short costituito da 128 indici settoriali equipesati (64 settori long e 64 settori short), ribilanciamento mensile, 1 giorno di intervento ritardato, performance al lordo dei costi di transazione e comprensive dei dividendi. Fonte: elaborazioni Quaestio su dati FactSet Research Systems, dati al 24 gennaio 2024, scala logaritmica.

Momentum fattoriale!

Diversi studi4 hanno recentemente documentato l’esistenza del momentum in un'ampia serie di portafogli fattoriali5. Da un certo punto di vista questo infittisce l’enigma del momentum perché allontana la spiegazione dai singoli titoli per abbracciare una più ampia prospettiva. Come spiegare questa grande anomalia senza che questa derivi da bias comportamentali che insistono su singole imprese? Fortunatamente la spieghiamo con estrema sintesi basandoci sulla propensione al rischio6: il momentum dei fattori esiste perché gli arbitraggisti dovrebbero sostenere rischi sistematici troppo alti per annullarlo. Sebbene gli arbitraggisti sappiano che i premi al rischio dei fattori sono prevedibili, non operano in modo sufficientemente aggressivo per neutralizzare questo effetto perché, così facendo, si esporrebbero a una dose eccessiva di rischio sistematico. In sostanza, questa teoria prevede che il momentum si concentri su fattori di rischio più sistematici7: l'intuizione è che gli arbitraggisti possono effettuare operazioni redditizie senza assumersi alcun rischio quando si concentrano su fattori di rischio minori (o direttamente su situazioni di palese mispricing residuale), neutralizzando quindi queste opportunità. Al contrario, quegli stessi arbitraggisti sono riluttanti a scommettere contro i grandi movimenti legati al rischio sistemico. Mettiamoci nei panni del gestore di un fondo azionario che desideri sfruttare un possibile effetto momentum sul fattore Value: prendere posizione su questo fattore, ad esempio, ha quasi sempre significato esporsi ad un rischio di business capital intensive e/o con rischio di credito non indifferente, con evidenti legami col ciclo economico e quindi col rischio sistemico. Non esattamente una scommessa priva di rischio, nevvero?

In Figura 2 abbiamo raccolto 66 portafogli fattoriali di natura fondamentale sia a livello globale sia in modo specifico per l’Europa occidentale e l’America settentrionale; si tratta di fattori noti in letteratura e afferenti ai più diffusi indicatori di analisi di bilancio: multipli di mercato (P/B, P/E, EV/EbITDA), profittabilità e qualità (EbIT/fatturato, RoE, RoIC, rapporto tra flussi di cassa operativi e totale degli asset, rapporto tra EbITDA e debito netto), crescita (variazione attesa di fatturato, dividendi ed EPS), rischio (volatilità storica, coefficiente β, dispersione delle stime degli analisti), capitalizzazione di mercato etc. Ovviamente abbiamo escluso tutte le declinazioni del momentum di prezzo. Successivamente, abbiamo applicato la definizione classica del momentum per dividere a metà i 66 portafogli fattoriali e costruire un portafoglio long-short ribilanciato ogni mese che investisse nei fattori a maggiore momentum vendendo allo scoperto i titoli dei fattori a minore momentum. I risultati sono interessanti (nel nostro caso in media ogni anno i fattori vincenti superano di poco più del 4% i fattori perdenti) e tradiscono la presenza di una possibile anomalia che si è presentata a fasi alterne e col consueto pattern di reversal. In sintesi, negli ultimi 25 anni anche per prevedere quali fattori sarebbero rimasti sulla cresta dell’onda e quali no nel mese successivo sarebbe stato possibile affidarsi al momentum.

Figura 2 Performance storiche del momentum tradizionale applicato a portafogli fattoriali globali, europei e americani: rendimenti cumulati su 12 mesi. Portafoglio long-short costituito da 66 portafogli fattoriali equipesati (33 fattori long e 33 fattori short), ribilanciamento mensile, 1 giorno di intervento ritardato, performance al lordo dei costi di transazione e comprensive dei dividendi. Fonte: elaborazioni Quaestio su dati FactSet Research Systems, dati al 24 gennaio 2024, scala logaritmica.

Conclusioni

Per tutti i gestori che intendono trovare grandi opportunità di crescita nel lungo termine, il momentum rappresenta un indicatore troppo rilevante e decisivo per esser escluso dal processo di costruzione del portafoglio. Sono fortemente convinto che chi svolge la mia professione ogni tanto dovrebbe mettere da parte le proprie convinzioni su quali settori, quali business, quali aziende siano destinate al successo nel prossimo futuro; nessuno di noi può prevedere il futuro con certezza, e a volte il successo dipende in larga misura dalla fortuna. Tuttavia, per diventare un titolo di successo come Microsoft, Apple, NVIDIA etc., ogni azienda dovrà passare per una fase di momentum positivo: non c’è alternativa se parliamo di vedere la capitalizzazione di mercato crescere ininterrottamente per un decennio e più. Detto altrimenti, il momentum positivo è una tappa obbligata per un’azienda di successo quotata in Borsa. Seguire il momentum assicura semplicemente di individuare i titoli vincenti senza essere influenzati dalle nostre emozioni personali, e in tutti gli altri casi di applicare con disciplina un taglio netto alle posizioni incancrenite su titoli perdenti.

1 Cochrane, J.H.: Presidential address: discount rates. J. Finance 66(4), 1047–1108 (2011)

2 Lewellen, J., Nagel, S., Shanken, J.: A skeptical appraisal of asset pricing tests. J. Financ. Econ. 96(2), 175–194 (2010).

3 Ali, U., Hirshleifer, D.: Shared analyst coverage: unifying momentum spillover effects. J. Financ. Econ. 136(3), 649–675 (2020).

4 Ehsani, S., Linnainmaa, J.T.: Factor momentum and the momentum factor. J. Finance 77(3), 1877–919 (2022).

5 Qui usiamo il termine “fattore” con l’accezione più generale, quindi riferendoci a qualcosa che influenza o causa la variazione dei prezzi di titoli, come azioni e obbligazioni. Può trattarsi di vari dati finanziari o indicatori economici. Ad esempio, i fattori possono essere il rapporto prezzo/utile di una società, la sua capitalizzazione di mercato, i tassi di interesse, i tassi di inflazione, la stabilità politica, ecc. Nel contesto operativo, i portafogli fattoriali sono generalmente costruiti come strategie che comprano titoli con determinate caratteristiche e vendono quelli con caratteristiche opposte, sperabilmente costruendo portafogli con il minimo assorbimento possibile di capitale.

6 Kozak, S., Nagel, S., Santosh, S.: Interpreting factor models. J. Finance 73(3), 1183–1223 (2018).

7 Arnott, R. D., Clements, M., Kalesnik, V., Linnainmaa, J.T.: Factor momentum. Working Paper (2021).

Momentum Saga

Altre notizie

Importanti avvertenze legali

Comunicazione di Marketing.

Le informazioni contenute in questo documento sono a scopo esclusivamente informativo, di natura non pubblicitaria né promozionale. Il messaggio riflette il punto di vista di Quaestio Capital SGR S.p.A. ed è soggetto a eventuali modifiche. Non costituisce consulenza in materia di investimenti, sollecitazione al risparmio o collocamento di strumenti finanziari.

Copyright © 2024 Quaestio Capital SGR S.p.A. - Tutti i diritti riservati. È vietata la riproduzione totale o parziale del presente materiale senza previa autorizzazione scritta del proprietario del copyright.