22 Lug 2021

Investment Team

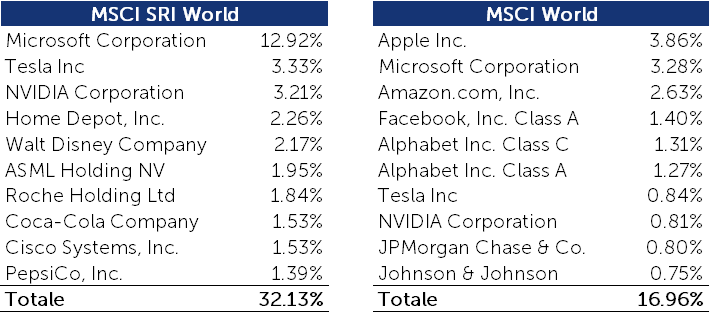

Guardando all’indice MSCI SRI, la versione ESG dell’indice MSCI World (uno dei principali benchmark di mercato), è indubbio osservare la presenza di molti titoli “quality” e con pesi spesso importanti. Ad esempio, il titolo Microsoft ha un peso superiore al 12% nell’indice SRI, mentre “solo” di circa il 3% nell’indice MSCI World. Sebbene le top 10 holdings di entrambi gli indici siano titoli “quality”, come mostra la Tabella 1, il peso dei primi 10 titoli è superiore al 32% per l'indice MSCI World SRI, circa il doppio del peso delle top 10 holdings dell'indice MSCI World. È dunque lecito domandarsi quale sia la sovrapposizione tra titoli con caratteristiche “fondamentali” simili a quelle Microsoft e rating ESG elevato. Già, ma quali caratteristiche legate alla “qualità” di un’azienda considerare?

Tabella 1 - Top 10 holdings MSCI SRI e MSCI World a Confronto

Fonte: Factset, elaborazione Quaestio. Dati al giugno 2021.

Un fattore che indubbiamente accomuna titoli “come Microsoft” a titoli con punteggi ESG elevati è l’efficienza del capitale investito. Per efficienza del capitale investito si intende il rapporto tra il fatturato di un’azienda e il valore di libro dei suoi asset, al netto delle disponibilità liquide. Tale rapporto è più noto con il suo nome anglofono, Sales-to-Invested Capital, da cui l’acronimo SIC. Società con un SIC più elevato sono in grado di generare, a parità di altre condizioni, un fatturato più elevato dal proprio capitale investito. Ciò può spesso derivare da E) un minor impiego o dipendenza da asset fisici, S) un impatto maggiore del capitale umano e intellettuale e G) una migliore gestione aziendale. Un minor impiego di asset fisici può avere vantaggi in termini di impatto ambientale (E come Enviromental), mentre un vantaggio competitivo dovuto a capitale umano intellettuale richiede necessariamente un rapporto tra proprietà (shareholders) e dipendenti armonioso a tutti i livelli (S come Social). Una maggior efficienza non può poi che essere frutto di una governance virtuosa, e quindi un’associazione con il fattore “G”.

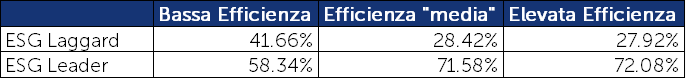

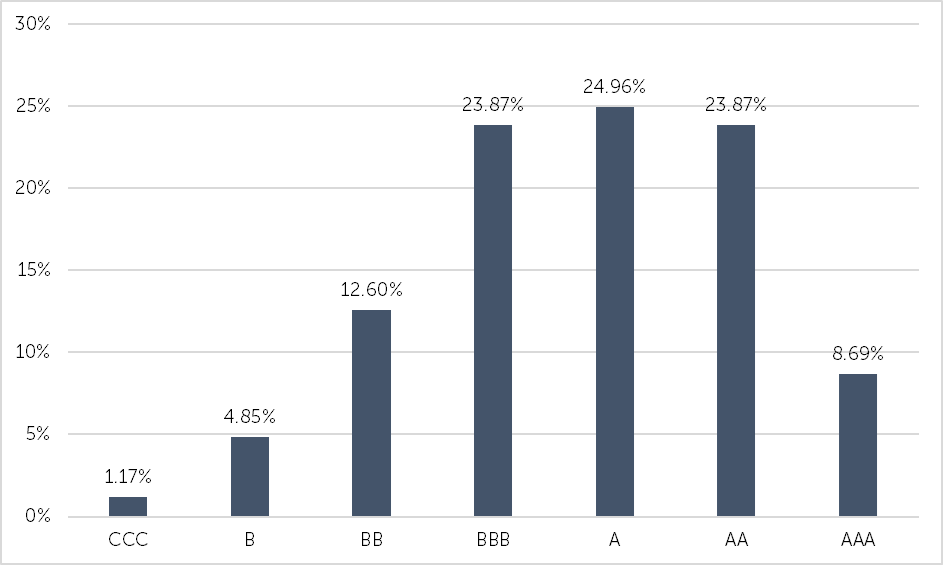

Abbiamo considerato un campione di circa 1300 società quotate nel Nord America (US & Canada) e in Europa, che rappresentano più del 95% della capitalizzazione complessiva dei mercati inclusi nell’analisi. Per queste società abbiamo calcolato il rapporto SIC per gli ultimi 5 anni fiscali riportati, in modo da tenere conto di eventuali effetti legati a fluttuazioni della domanda e al ciclo degli investimenti specifico di ciascuna azienda. Dopo di che abbiamo calcolato la percentuale di capitalizzazione di mercato con rating ESG “alto” o “basso” condizionatamente ad un livello di efficienza (rapporto SIC) basso, medio o alto1. La Tabella 2 mostra il risultato della nostra analisi. Per prima cosa possiamo notare che la percentuale di capitalizzazione con rating ESG alto è sempre superiore a quella con rating basso. Questo è un fatto noto: se guardiamo all’universo dei titoli azionari liquidi, sono pochi gli investimenti davvero considerabili come ESG “unfriendly” (cf. Figura 3). E non si tratta di un caso, o una mera anomalia statistica. La sostenibilità è infatti un importante tail-risk che non necessariamente collide con l’obiettivo più generale di massimizzare i profitti. Penso che sia ormai evidente che troppo spesso si cercano “corner case”, ovvero degli esempi estremi, come quello dell’azienda che inquina il torrente davanti alla propria casa, per dare una visione polarizzata del tema ESG. Ciò avviene sia per fini politici (rapporti tra policy-makers, investitori e aziende), che commerciali nel settore dell’asset management (raccolta su prodotti tematici).

Tabella 2 - Percentuale di Capitalizzazione di Mercato per Performance ESG dato livello di Efficienza del Capitale Investito (rapporto Sales-to-Invested Capital, SIC).

Fonte: Factset, elaborazione Quaestio. Dati al giugno 2021.

Tornando allo scopo della nostra analisi, troviamo una sostanziale conferma dell’intuizione originale. Società più “efficienti” nel trasformare i propri asset in fatturato, per via sia di motivi strutturali quali il tipo prodotti o servizi offerti (e.g. settore tech vs. energy) che per motivi più idiosincratici (e.g. buona governance vs. cattiva governance), performano in genere anche meglio dal punto di vista ESG. Per dare un’idea, circa il 42% delle società con SIC basso ha una performance ESG modesta o addirittura negativa, mentre più del 72% di quelle con SIC elevato ha anche una performance ESG alta.

Figura 3 - Percentuale di Capitalizzazione di Mercato per fascia di Rating ESG

Fonte: Factset, elaborazione Quaestio. Dati al giugno 2021.

Come vanno letti i risultati di questa analisi in pratica? In sostanza si può dire che le gestioni focalizzate su titoli mid-to-large cap con caratteristiche di elevata efficienza aziendale tendono ad essere maggiormente ESG compliant. Un corollario di questo risultato è il seguente: non si può attribuire facilmente al fattore ESG il motivo di una over o under-performance di un portafoglio rispetto ad un benchmark di mercato. Questo per via della forte associazione, statistica e non solo, tra ESG ed efficienza aziendale.

1MSCI ha una classificazione che non prevede “notch”. Abbiamo considerato come rating ESG alto i titoli che sarebbero “Investment Grade” facendo un parallelo con il mondo del credito, ovvero rating superiore a BBB-. Questo significa considerare uno score MSCI complessivo superiore a 5/10, in quanto 4.3 è il punteggio minimo per qualificarsi come BB mentre 5.7 è la soglia per qualificarsi come BBB. Per quanto riguarda il rapporto SIC, i titoli con SIC basso sono quelli che si trovano nei primi tre decili della medesima distribuzione, mentre quelli con SIC alto sono quelli che si trovano negli ultimi tre decili (i.e. bottom 30% e top 30% cross-section).

Altre notizie

Importanti avvertenze legali

IMPORTANTI AVVERTENZE LEGALI

Le informazioni contenute in questo documento sono a scopo esclusivamente informativo, di natura non pubblicitaria né promozionale. Il messaggio riflette il punto di vista di Quaestio Capital SGR S.p.A. ed è soggetto a eventuali modifiche. Non costituisce consulenza in materia di investimenti, sollecitazione al risparmio o collocamento di strumenti finanziari.

Copyright © 2021 Quaestio Capital SGR S.p.A. - Tutti i diritti riservati. È vietata la riproduzione totale o parziale del presente materiale senza previa autorizzazione scritta del proprietario del copyright.